马上就要放十一长假啦~开心嘛?但作为会计,开心之余还有一件在季度结束非常重要的工作要做,那就是季度企业所得税预缴申报。其实自从今年预缴申报表格式变更之后,表格逻辑非常清晰,填写变得相对简单,只需要关注几个易出错点就好了。下面小编来给大家说说企业所得税季度申报表如何填写。

在填报之前,首先得有财务报表,之前有朋友问我如何填写预缴申报表,结果自己财务报表都没做,这怎么行?巧妇难为无米之炊,查账征收的企业,报表是申报的基础。

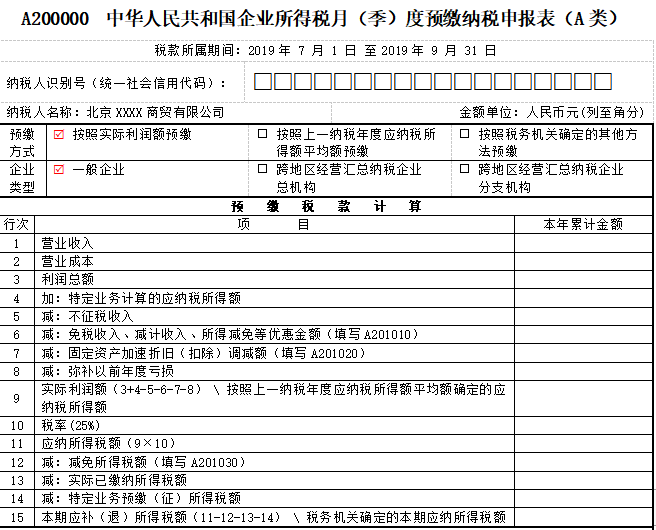

一、第1-3行按报表数据填写

第1-3行的营业收入,营业成本和利润总额,填写这三行数据就需要用到财务报表。

之前很多朋友问我为什么填写之后“利润总额”≠“营业收入”-“营业成本”,然后为使其相等,就强制性将“营业成本”改了,这都是不对的。

注意:这里的利润总额与第1行“营业收入”、第3行“营业成本”不存在必然的勾稽关系。实际上,营业收入和营业成本均不参与表格计算。指标意义在于数据采集,按照财务报表填写,保持和财务报表一致。取数如下:

“营业收入”=主营业务收入+其他业务收入;

“营业成本”=主营业务成本+其他业务成本;

“利润总额”直接按照企业会计制度、企业会计准则等国家会计规定核算出来的利润总额。也就是利润表上的利润总额,直接按照报表填写即可。

二、第4-9行按实际情况选择填报

第4-9行是针对“利润总额”进行一系列调整,最终得出“实际利润额”作为预缴企业所得的计税基础。

第6、7行若享有税收优惠政策,必须填报相关的附表。

第9行=第3+4-5-6-7-8行;如果预缴方式选择“按照上一纳税年度应纳税所得额平均额预缴”的纳税人,第1-8行无需填报,第9行按照上一纳税年度应纳税所得额平均额计算的本年累计金额填报。

注意:不要把这里的“实际利润额”等同于财务报表的利润总额,更不要把它当成汇算清缴的应纳税所得额。

三、其它主表数据填报

第10-15行是计算本期应缴税额的计算,按实际发生数填列。如果企业享受了税额相关的减免政策,如小微企业、高新企业等,则必须填列附表A201020.

第16-21行:与企业类型相关,“一般企业”不填。

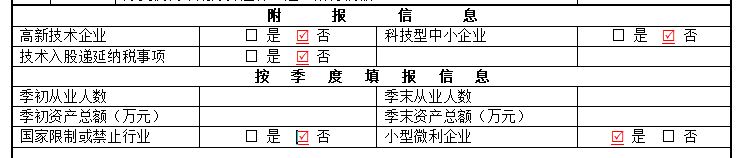

附报信息均为必填项,不同的企业性质会影响到第12行的优惠政策选择。

四、案例分析——享受税收优惠政策的填报

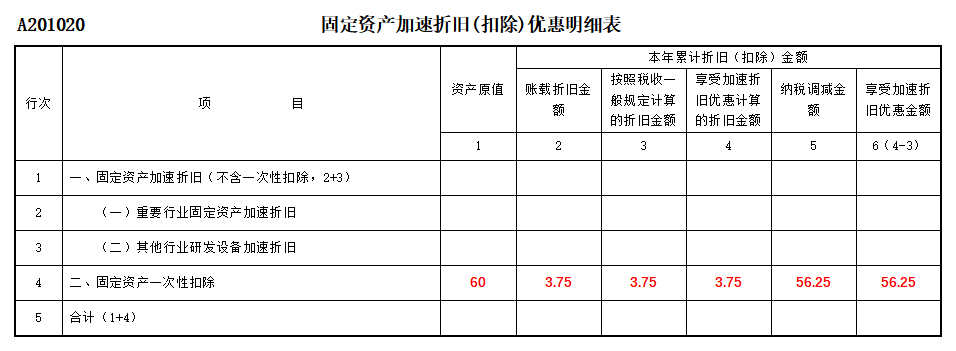

案例一:固定资产一次性税前扣除政策

政策条文:企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。(国家税务总局2018年第46号公告第一条)

北京某商贸有限公司在2019年6月购入一辆货车,固定资产入账价值60万,假设无残值,会计核算按照4年期进行折旧,税务上享受一次性税前扣除政策。那么账务应当如何处理,税务又该如何申报?

在账务处理上,必须按照会计准则确认固定产,并按月计提累计折旧。

注意:不能因为税务享受一次性扣除,就不确认固定资产,或者确认固定资产后就将累计折旧一次性全部计提。会计分录如下:

6月购入货车时,确认固定资产:

借:固定资产——货车 60

应交税费——应交增值税(进项税额) 7.8

贷:银行存款 67.8

7-9月按月计提累计折旧:

借:管理费用 1.25

贷:累计折旧 1.25

在预扣预缴纳税申报时,需要填报附表A201020,具体如下:

附表填写后,自动生成主表。

附表填写后,自动生成主表。

![]()

注意:在月(季)度预缴纳税申报时对其相应固定资产的折旧金额是进行单向纳税调整,也就是只调减,不调增。其他的汇算清缴要做的纳税调整,如广告宣传费、业务招待费等,在预缴时候都不需要管它哈。

案例二:小微业务所得税减免政策

政策条文:对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。(财税〔2019〕13号第二条)

企业要享受小微企业政策,必须同时符合以下4个条件:

①从事国家非限制和禁止行业;

②资产总额不超过5000万元;

③从业人数不超过300人;

④年度应纳税所得额不超过300万元。

北京某商贸有限公司2019年上半年已预缴企业所得税5万元,截止第3季度累计的实际利润额为200万元,符合小型微利企业的其他各项条件,则第3季度应缴纳多少企业所得税,申报表如何填报?

应纳所得税额=100*20%*25%+(200-100)*20%*50%=15万元

本期应纳所得税额=15-5=10万元。

注意:即使加上第4季度利润之后实际利润有可能超过300万元,只要截止第3季度符合小微企业条件,依然可以享受此政策,当全面实际超过300万元时,再按不享受优惠政策补缴税款就可以了。

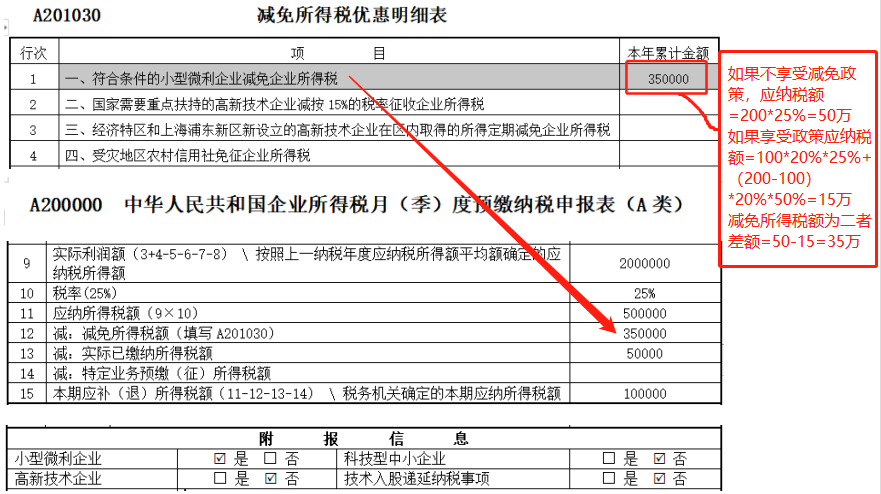

在预扣预缴纳税申报时,必须填写附表A201030,具体如下: